2016年是“十三五”的开局之年,面对复杂多变的市场形势,面对卷烟消费需求大幅萎缩、控烟环境日益严峻、销量拐点已然形成的困难局面,行业各级营销部门在稳销量上尽全力、提结构上想办法、调状态上下功夫。尽管全年卷烟销量同比下降,但销售结构仍然小幅提升,年末市场价格基本稳定,社会库存达到近两年来的最低值,市场状态基本企稳。

卷烟品牌发展特征

2016年,卷烟品牌发展呈现以下主要特征:

新品卷烟大冲浪:全年新增国产卷烟新品168个,其中重点品牌新品148个,二者数量同比均翻了一番。

异型卷烟大爆发:细支、短支、中支,侧开、双侧开、全开……2016年异型卷烟产品层出不穷。

爆珠卷烟齐绽放:越来越多的品牌推出爆珠卷烟产品,以适应消费需求,同时赶上世界卷烟发展潮流。

区域定制不停歇:为进一步促进卷烟销量,工商合作的区域定制卷烟产品不断上市。

定制卷烟大发展:定制卷烟、定制雪茄烟,消费者定制、终端定制、渠道定制,各种维度的定制卷烟产品大发展。

“小鲜肉”产品横行:主打“年轻化、个性化、好玩”的产品不断涌现——如“白沙(天天向上)”“黄鹤楼(三口品)”“红塔山(英雄)”“黄金叶(时尚牛仔)”“泰山(战神)”……

经典产品销量下滑:究其原因,一是前期快速扩张时基础不稳;二是新品过多,分散企业精力导致老品维护不足;三是提税顺价配套措施不到位,老品受影响。

大品牌扩张受制约:受政策导向、区域封锁、企业自我持续提升能力不足等因素影响,大品牌发展遭遇瓶颈。

卷烟销售拐点已现

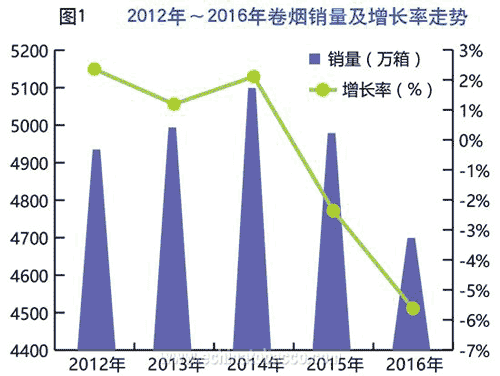

2016年,全国共销售卷烟4699.20万箱(不含雪茄烟),同比减少279.81万箱,下降5.62%。从近五年的走势看,2012至2014年,卷烟销量保持稳定增长并在2014年达到峰值5099.14万箱,从2015年起,销量连续两年下降且减量逐年增大(见图1)。

分月看,2016年仅有1、3、6、11四个月份销量同比增长,其他月份销量均出现不同程度下降。特别是下半年,在各级卷烟营销部门积极贯彻落实“三步施策”的关键时期,仅有11月份销量微增,反映出卷烟消费环境出现变化、销售乏力的现实状态,卷烟销量拐点已然显现。

2016年,在全国33个省级市场中,近九成卷烟销售乏力。仅有广东、贵州、西藏和海南4个省级市场销量同比增长,数量较2015年减少2个。其中,广东增加2.39万箱,贵州增加0.29万箱,西藏增加0.11万箱,位列销售增量前3位。共29个省级市场销量同比下降,比2015年同期多出2个,10个省级市场减量超过10万箱。

2016年,36个重点城市合计销售卷烟1255.96万箱,同比下降4.57%,降幅低于全国平均值1.05个百分点。仅有5个城市销量同比保持增长,分别是拉萨、广州、哈尔滨、南宁和贵阳。

2016年全年累计来看,重点城市卷烟销售的17个价位段(批发价)中,下降的价位段数量多于增长的数量。有5个价位段累计销量同比保持增长,其中70~90元、150~169元两个价位段增幅在10%以上,113~130元、130~150元两个价位段增幅在5%~10%。而在累计销量同比下降的12个价位段中,有5个价位段的降幅达到10%以上。

单箱结构增速放缓

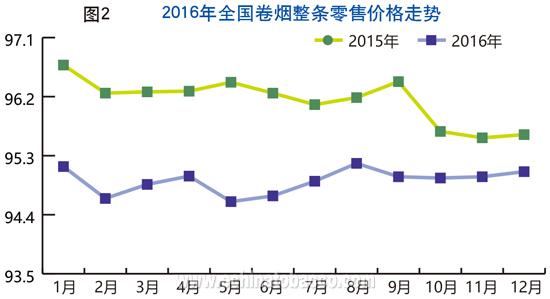

2016年,全国卷烟单箱结构达到29166元,同比增加598元,增长2.10%,增幅较2015年下降5.08个百分点。从近五年的走势看,虽然单箱结构保持增长,但增速却由2012年的11.46%下降至2016年的2.10%,结构持续提升难度加大(见图2)。

分省份看,在全国33个省级市场中,9个省级市场的单箱结构出现同比下降,数量较2015年增加8个,其中两个北方省级市场降幅分别为5.31%和3.26%。在结构提升的24个省级市场中,没有一家达到双位数增长,江西、上海和湖北增幅位列前三位,分别为8.25%、6.44%和6.10%;浙江、西藏、上海、深圳、江苏、湖北、安徽、海南、江西、四川、重庆、福建和贵州13个省级市场的单箱结构超过30000元,比2015年多3个,其中浙江省达到41704元。

2016年,36个重点城市的平均单箱结构为32379元,比全国平均值高3213元,同比增长2.37%,增幅比行业平均值高0.27个百分点。25个城市实现同比增长,增幅前三位分别为海口(7.43%)、南昌(6.96%)和上海(6.43%)。

销售收入首次下降

2016年,全国累计实现销售收入13705.52亿元,同比减少518.17亿元,下降3.64%。从近五年的走势看,销售收入在连续4年缓慢增长后,于2016年首次出现下降,比2015年下降8.30个百分点(见图3)。

分省份看,2016年共有25个省级市场的销售收入同比下降,较2015年增加21个。其中,有4个省级市场的销售收入降幅超过10%,分别为16.66%、15.54%、13.77%和12.72%;在销售收入增长的8个省级市场中,海南、西藏和上海增速位居前三位,分别是6.11%、4.84%和3.83%。江苏、河南、山东、四川、湖南、湖北、安徽、云南、福建和河北10个省级市场的销售收入超过500亿元;广东、浙江2个省级市场的销售收入超过1000亿元,数量均与2015年持平。

分月看,8个月的销售收入低于2015年同期,特别是下半年,除11月由于销量带动销售收入出现正增长外,其余5个月均出现同比下降。在增幅方面,除1月份外,全年销售收入增幅均低于2015年同期,收入拐点初步显现。

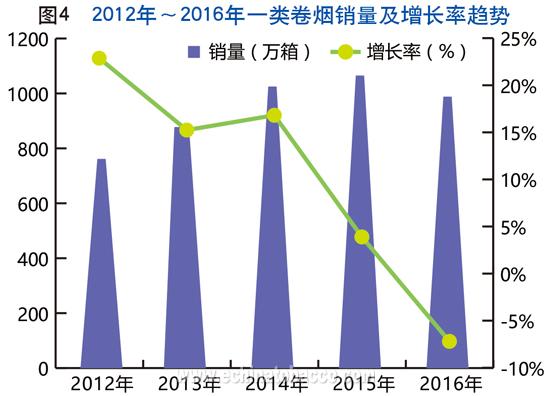

一类卷烟首次下降

受宏观经济下行、控烟压力加大等因素的影响,一类卷烟的发展面临较大挑战。从近5年走势看,一类卷烟增长势头明显趋缓,并在2016年首次出现负增长(见图4)。2016年,一类卷烟销量为988.25万箱,同比减少76.77万箱,下降7.21%,比2015年增幅减少了11.1个百分点。

分月看,一类卷烟销售全年走势偏弱,除11月外,其余月份销量均同比下降,最高降幅达29.9%。

从对结构提升的贡献度看,一类卷烟的贡献度连续2年回落,2016年的贡献度仅为1%,比2015年下降了63.89个百分点。

在全国33个省级市场中,28个省级市场的一类卷烟销量同比下降,数量较2015年增加18个。其中,降幅最大的达到30.83%。有4个省级市场降幅超过20%。仅有海南、上海、西藏、重庆和福建5个省级市场的一类烟销量同比增长。

从一类卷烟销量下降数值看,下降最多的达9.85万箱,另有10个省级市场减量超过3万箱。

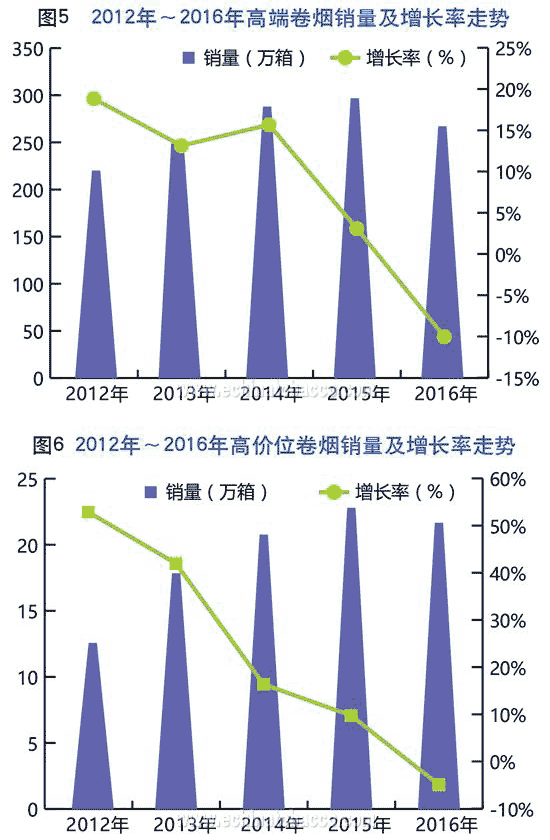

高端烟销量负增长

2016年,高端卷烟(含税调拨价171元以上/条的卷烟)合计销售267.11万箱,同比减少29.78万箱,下降10.03%;实现销售收入2908.53亿元,同比减少249.14亿元,下降7.89%。

“中华”“利群”“黄鹤楼”“芙蓉王”和“苏烟”5个品牌的高端烟销量超过10万箱,其中“中华”的销量为134.97万箱,位居第一,占高端卷烟销售总量的50.53%,比2015年同期下降了1.15个百分点,集中度略有降低。

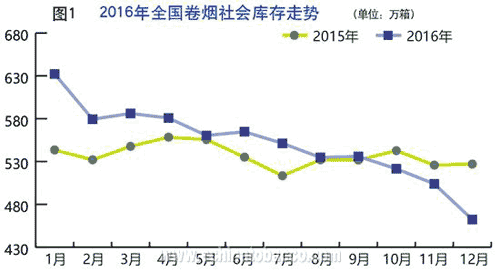

2016年,高价位卷烟(批发价600元以上/条的卷烟)合计销售21.67万箱,同比减少1.12万箱,下降4.92%;实现销售收入416.27亿元,同比减少11.68亿元,下降2.73%。

“白沙(和天下)”销量为4.29万箱,位居第一。另有“黄鹤楼”“云烟”“黄金叶”“南京”和“利群”5个品牌的销量均超过万箱。前5位品牌合计销量占高价位卷烟总销量的76.56%,比2015年提高了5.51个百分点,集中度有所上升。

从近五年销量走势可以看出,高端及高价位卷烟的销量峰值均出现在2015年,2016年则同时出现下降。增幅方面均呈现明显的下降趋势,高端卷烟的增幅在经过2014年的短暂回升后,连续两年大幅回落,直至2016年出现负增长(见图5)。而高价位卷烟销量增幅始终呈现下降趋势,从2012年的52.85%降至2016年的-4.92%(见图6)。

细支烟仍高速增长

2016年,全国细支烟在销品牌37个,比2015年增加7个,在销规格111个,比2015年增加36个。全年实现销量137.89万箱,同比增加66.05万箱,增长91.94%;实现销售收入570.79亿元,同比增加278.48亿元,增长95.27%;单箱结构达41394元,同比增加704元,增长1.73%。从近5年的走势可以看出,经过前期的精心培育,细支烟持续保持了超过90%的爆发性增长,市场仍然保持高速增长。

分品牌看,全国细支烟在销的37个品牌中,共18个品牌销量超过万箱,比2015年增加10个,销量前五的品牌为:“南京”54.61万箱、“黄鹤楼”18.61万箱、“红金龙”15.45万箱、“黄金叶”8.72万箱和“长白山”8.30万箱,这五个品牌合计销量占比为76.64%,较2015年下降了5.35个百分点,集中度有所下降。

从区域分布上看,华北、东北地区发展较好,两地区中9个省级市场销量全部超过2.5万箱,最高的辽宁达15.09万箱,销量同比增幅皆超过50%;华东地区7个省级市场中,除山东和江苏由于基数较大,其余5个省级市场销量增幅均高于100%,山东、江苏的销量分别达17.83万箱和6.91万箱;西北地区6个省级市场中,除内蒙古外,其余5个省级市场销量增幅均高于100%,除青海外销量均超过1万箱。西南地区发展相对较缓,虽然5个省级市场的增幅全部超过100%,但云南、贵州和西藏的销量仍未过万箱。

延伸阅读

直面挑战 市场企稳

2016年,部分地区受经济形势下行、流动人口减少等因素影响,卷烟消费需求较弱,零售客户的盈利水平下降,经营压力增大,导致零售客户停店歇业增多。截至12月末,全国有22个省级市场进货零售客户数同比减少,合计减少99810户。其中,江苏和北京的进货零售客户数同比减少超过5%,江苏、湖南、山东和浙江的进货零售客户数减少超过10000户。

近年来,工商年末卷烟库存持续攀升。至2016年,商业年末库存量达392.56万箱,同比增加71.49万箱;工商合计库存从2012年年末的401.15万箱上升到2016年年末的686.68万箱。较大的工商库存,必然给2017年卷烟营销工作带来更大挑战。

较大工商库存背后的深层次缘由,是工商企业在利益诉求上存在着客观差异,使得供需矛盾在当前复杂严峻的形势下进一步加深,主要体现在两方面:一是部分地区的货源组织和投放政策向地产烟品牌过分倾斜,供过于求、供非所求的矛盾更加突出;二是在销量增长空间越来越有限的形势下,计划资源的调节作用未得到充分发挥,工业企业综合考虑计划、效益、合作生产等因素,对中低端产品的合作生产意愿不强,部分地区适销货源紧缺。

2016年全国卷烟社会库存总体呈下降趋势,但总体仍处在450万箱以上的历史高位。截至12月末,全国卷烟社会库存为462.3万箱,已连续三个月低于2015年同期,同比下降64.7万箱,环比下降41.6万箱,为近两年来最低值(见图1)。

除了库存以外,再来看市场状态的另外一个指标——零售价格。2016年,全国卷烟市场价格指数始终处在95左右的低位区间,全年平均整条零售价格指数仅为94.96,较2015年低1.26。但与往年四季度价格指数大幅下滑不同,今年四季度市场价格呈现企稳回升走势。

12月末,全国卷烟价格指数为95.1,环比略有上升,较2015年同期低0.58,尽管市场价格仍然处于低位,但已经连续三个月缩小与2015年同期差距,为2016年以来最低差距(见图2)。

分省份来看,2016年,全国共24个省级市场的卷烟零售价格指数低于97,其中有5个省级市场的价格指数低于93。从区域分布看,中部地区价格指数持续低位运行,尤其是有5个省级市场的价格指数长期低于93。东北和西北地区的价格指数较为稳健,均在96以上,广西和海南的价格尤为坚挺。

同样,根据工业公司市场信息采集上报数据分析,全国卷烟市场价格始终处于低位区间,但四季度开始进入企稳恢复的走势。

12月份,监测的28个重点规格中的22个规格市场价格上升,尤其是高价位规格和“中华”品牌的市场价格状态恢复明显。高价位规格中,“黄金叶(天叶)”和“黄鹤楼(硬1916)”的价格上升较为明显。高端规格中,“中华”品牌的市场价格明显上升,“中华(软)”在33个省级市场价格上升(环比增加7个),“中华(硬)”在32个省级市场价格上升(环比增加8个)。

12月份,全国有31个省级市场的卷烟价格上升,其中18个省级市场上大部分卷烟规格价格上升,市场状态明显恢复。有20个省级市场的卷烟市场价格状态较好,持续稳步回升。有11个省级市场价格有所回升,有向好的趋势。

卷烟品牌

卷烟品牌